Свежая редакция 01/05/2018

Один из самых доступных и законных путей уменьшить налог на свой доход – это правильно подсчитать расходы на машину.

Есть несколько способов подсчета таких расходов. Здесь я написала о способе, который называется Log book method, потому что он обычно (хотя не всегда) дает возможность включить как можно больше расходов.

Кто может использовать этот метод

Актуально для тех, кто использует машину для работы. Чаще всего это профессии, связанные с продажами, когда нужно посещать большое количество клиентов. Иногда путешествуют люди, которые ухаживают за пожилыми людьми — навещают их дома. Иногда путешествуют учителя, если они каждый день едут в разные школы (relief teachers). Масса профессий связанная со строительством и коммунальными услугами предполагает поездки – каждый день или неделя – новый строительный участок, в багажнике ящик с инструментами и без машины никак.

Несколько пояснений: поездка на работу в офис и из офиса домой — не считается поездкой в рабочих целях. Только в случае, если поездка связана с посещением множественных мест работы или есть необходимость возить с собой тяжелые инструменты (больше 30 кг), которые невозможно оставить на рабочем месте, можно поездки с работы и на работу считать рабочими. В последнем случае (с инструментами) налоговая может запросить письмо от работодателя, подтверждающее невозможность оставить инструменты на работе.

Вот здесь чуть больше об этом- Car and travel expenses.

Почему выгодно использовать этот метод:

Мне довольно часто приходиться составлять декларации доходов для людей, которые много используют машину для работы. И очень часто я слышу: я не вел никаких записей, просто включите те расходы, которые можно включить без всяких записей.

Вот пример:

Электрик; работает по контракту, ездит каждый день к разным клиентам, в машине инструменты. Машина Toyota LANDCRUISER; стоимость $30890, куплена 01/07/2015; за год проехала 30,000 км.

Расходы на машину, которые можно включить без подтверждающих записей, $3300 (5000km * 0.66)

В случае если существует журнал записей и машина используется 85% для работы, то расходы подсчитываются так:

Амортизация машины-$7,500;

Проценты за кредит на покупку -$3,350

Расходы на бензин – $3,200

Регистрация $1600

Страховка $450

Обслуживание, ремонт $1,200

Мойка $360

Всего $17,660

85% от общей суммы $17,660 будет $15,011. ( Хочу заметить, что при этом нужно хранить чеки на все эти расходы, кроме чеков на бензин)

Для примера, этот электрик заработал $79,000 за 2016 год. В этом случае наличие записей о своих путешествиях ( logbook) позволит ему заплатить на $4,200 налогов меньше, чем в случае с полным отсутствием каких то записей. Калькулятор налогов.

Поэтому я хочу написать, как вести эти записи, чтобы в конце года ваш счет улыбался.

Logbook электронный с помощью приложения на телефоне

Это самый точный и предпочтительный метод. Для этого используется приложение для телефона.

Тот что я рекомендую:

Он не только легко и просто позволяет вести logbook. С помощью приложения можно фотографировать чеки на бензин и другие расходы. Приложение само записывает сумму и дату в расходы и сохраняет снимок . Все что нужно в конце года — прислать ссылку бухгалтеру на программу. Это гениальное приложение и экономит массу времени значительно повышает точность учета.

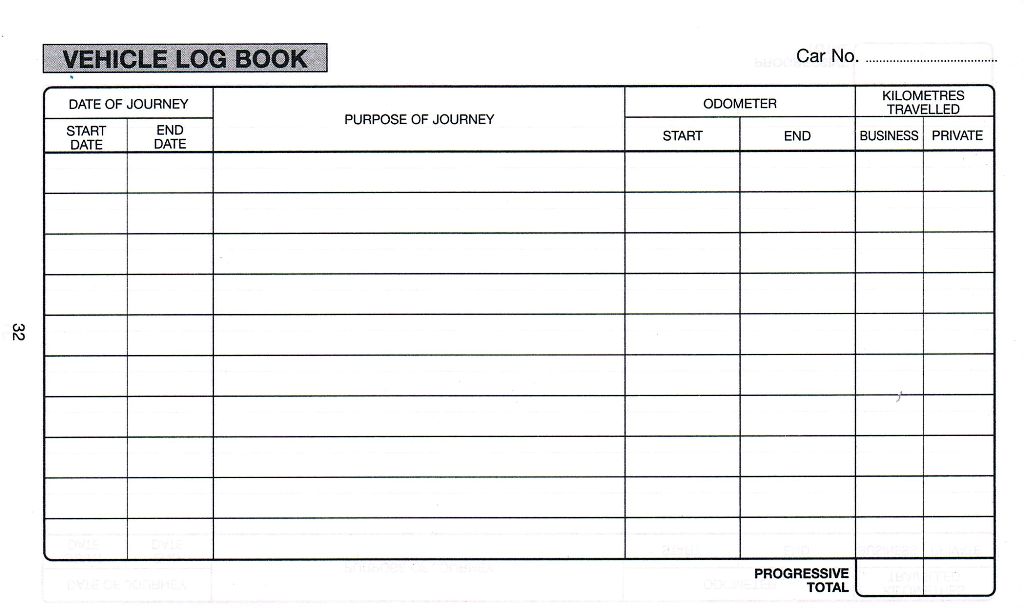

Журнал использования машины Logbook

Logbook в переводе означает журнал. Этот журнал можно вести в любом виде, электронном или бумажном. Я советую купить вот такую книжку:

Стоит она всего 4 доллара, и продается в любом газетном киоске.

Цель ведения этой книжки – выяснить процент использования машины для работы.

Вести записи нужно только 12 недель раз в пять лет (если процент использования или машина не меняются). Для каждой машины нужен свой журнал. А если, продолжая пример с электриком, он поменял использование машины – например, стал работать преподавателем в институте часть недели, то использование машины меняется и нужно заполнить новый журнал.

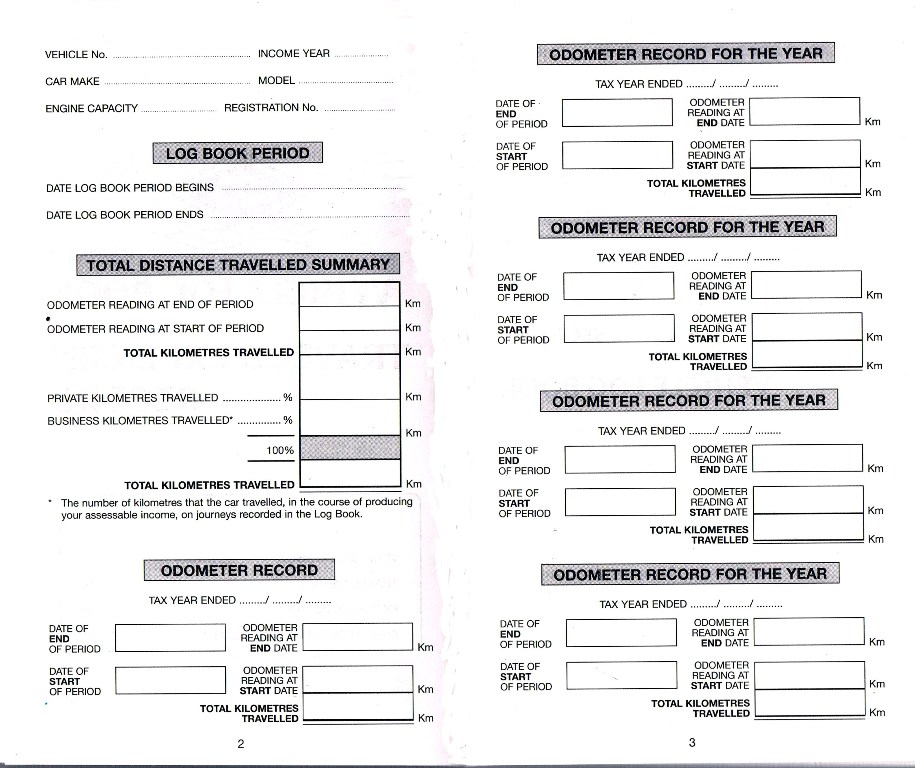

Итоговые записи

- Номер машины, модель, объем двигателя — описание самой машины

Logbook period. Имеются в виду 12 недель, в течение которых ведутся записи. Например, 01/07/2015 по 30/09/2015. Можно выбрать любые 12 недель из года, которые будут обычными для использования машины. Необычными будут недели — когда например, единственная в году в поездка другой штат.

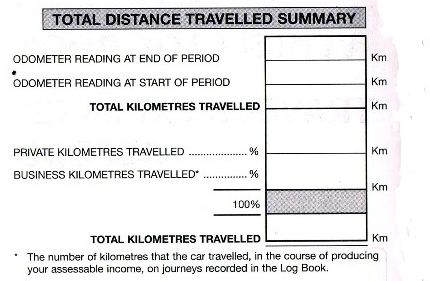

Total distance travelled summary. Итог: Сколько машина проехала в течение 12 недель, пока велись записи.

Показания счетчика километров на начало периода записей ( например на 01/07/2015)

Показания счетчика километров на конец периода записей( например на 30/09/2015)

Всего километров за 12 недель.

Количество километров, для работы

Количество километров в личных целях

Если поделить количество километров для работы на общее количество километров – то получим % использования машины для работы.

В течение пяти лет нужно записывать только показания счетчика километров на начало и конец года:

Odometer record

Tax year ended. (Например 30/06/2016)

Date of end of period (30/06/16) Показания счетчика на эту дату (например 130,000 км)

Date of start of period (01/07/2015) Показания счетчика на эту дату (например 100,000 км)

Итого километров за год -30,000.

Собственно журнал

Запись истории путешествий:

Например, в случае с электриком:

Он уехал из дома на строительный участок, и работал там до 12 часов, после этого заехал еще на два участка. После этого поехал домой. Записывается дата- 01/07/2015, purpose of journey – visiting building site (work) Toombool, или visiting client in Aspley, показатель счетчика в начале поездки и в конце поездки ( то есть когда он приехал домой, все рабочие поездки суммируются за день) . Из дома поехал в бар, просидел там до вечера и поехал домой. Поездка в бар и из бара тоже записывается (километры) – но уже как поездка в личных целях.

Самый частый вопрос – нужно ли записывать адрес или район поездки. Из того, что я прочитала на сайте налоговой – мне показалось, что адрес записывать не нужно, но нужно район.

После 12 недель суммируются все поездки в рабочих целях и все в личных и записываются в итоги.

Нужно ли вести такой журнал, если машина куплена на бизнес (компанию, траст)

Очень важно вести записи о поездках в случае, если машина куплена на компанию. В этом случае logbook позволяет избежать довольно значительного налога, который называется Fringe Benefit tax. Большая ошибка думать, что если машина куплена на компанию, то это автоматически означает, что она используется только для бизнеса. Если машина припаркована возле дома по вечерам, уже это одно может означать, что машина используется в личных целях. Если при проверке нет logbook, то налоговый офис выписывает счет в несколько тысяч долларов.

Как обычно, хочу добавить, что налоговые законы запутанные и в одной такой короткой статье невозможно охватить все нюансы для всех профессий и обстоятельств. Для большинства профессий этого будет достаточно, но рекомендую еще почитать сайт налоговой: Logbook method; Record keeping for small business.

Дополнительная информация:

Я написала много о переезде и жизни в Австралии. Ответы на множество вопросов есть в рубриках:

- Переезд в Австралию

- Работа в Австралии

- Бизнес в Австралии

- Как купить дом

- Жизнь и Быт в Австралии

- Налоги в Австралии

- Что посмотреть и куда поехать

Добавлю, что работаю налоговым бухгалтером, зовут меня Елена Телегина. С удовольствием помогу вам вернуть налоги. Как я это делаю: Как я возвращаю налоги.

Как мне написать: elena.telegina@taxationworks.com.au

Если у вас есть вопросы, то лучше задать их в комментариях, чтобы те, у кого есть похожие вопросы, могли быстрее найти на них ответ.

Статья прочитана:

(8998)

Австралия моими глазами Сайт о жизни в Австралии русских иммигрантов

Австралия моими глазами Сайт о жизни в Австралии русских иммигрантов

Елена, здравствуйте. А подскажите, пожалуйста, можно ли списывать расходы на автомобиль, если я — Sole Trader и использую машину для бизнеса, но она оформлена на мужа (у нас одна фамилия)? Заранее спасибо за ответ.

Марина,

Как правило можно. Вот что АТО пишет:

You cannot claim at this item any expenses relating to a car owned or leased by someone else, including your employer or another member of your family. However, we consider you to be the owner or lessee of a car and eligible to claim expenses where a family or private arrangement made you the owner or lessee even though you were not the registered owner. For example, we would allow you to claim for a family car that was given to you as a birthday present and which, although it was not registered in your name, you used as your own and for which you paid all expenses.

Из моего опыта принимаются расходы, если машина на мужа, а в страховке написано, что два основных водителя — вы и муж.

Да и как вы видите, Ато практически разрешает включать расходы на машину в ваши расходы, если вы за них платите.

Ссылка на АТО:

https://www.ato.gov.au/Individuals/Tax-Return/2014/Tax-return/Deduction-questions-D1-D10/D1—Work-related-car-expenses/

ссылка на log book method поменялась, вот новая https://www.ato.gov.au/business/income-and-deductions-for-business/business-travel-expenses/motor-vehicle-expenses/calculating-your-deduction/keeping-a-logbook/ например)

и да, спасибо Вам за Ваш блог, море нужной и полезной информации!

Спасибо!. Ссылки постоянно устаревают и замечательно, когда вы упоминаете об этом в комментариях. Я обновила ссылку.

Ирина, как всегда огромное спасибо за статью. Один вопрос — в вашем расчете когда авто использовалось на 85%, вы пишите, что чеки на бензин не надо сохранять. Как тогда расчиталась сумма в $3,200 на бензин? Спасибо

Тим,

Расходы на бензин Ато позволяет считать исходя из километража и расхода бензина на 100 по тех паспорту машины. Среднюю цену на бензин публикует бюро статистики. Исходя из этих трех цифр можно довольно точно подсчитать расходы на бензин, даже если нет чеков.

Спасибо Елена, that makes perfect sense

Елена, подскажите пожалуйста по поводу единовременного списания расходов до $20,000 для малого бизнеса, действующего до 30 июня 2017 года — есть ли здесь реальная выгода или это просто возможность списать амортизацию сразу, а не частями в течение нескольких лет?

У меня будет необходимость в автомобиле для бизнеса в следующем финансовом году, вот думаю стоит ли купить его сейчас из-за этой налоговой льготы или оно того не стоит.

Тим,

Да, я думаю, есть выгода для каждого бизнеса включать в расходы сразу всю сумму покупки ( в сравнении с тем, что включать по частям в течении 4 лет)

Трудно сказать стоит ли вам покупать сейчас,

так как это зависит от того, как вы собираетесь использовать машину в этом году и какая структура бизнеса ( sole trader, company) и есть ли вообще прибыль. Если вы используете машину для бизнеса на 80 и более процентов ( что подтверждено logbook) и есть прибыль, то обычно стоит купить до 30/06/2017. Потому что потом законодательство может измениться и правила списания могут быть другие

Откровенно говоря — это хороший вопрос для консультации

Елена можете ответить на вопрос, если прибыль sole trader за год 10 тыс дол, хочу пустить в расходы за этот год, ноутбук за 4 тыс и купить машину за 12 тысяч до 30.06.17. Помимо работал по найму и заработал 70 тыс налог платил работодатель. Есть смысл покупать машину, на сколько налогов как sole trader я заплачу. Доходы 10т расходы 16т. Как в этом случае?

Олег,

Ваш вопрос больше подходит для консультации, чем для комментария в блоге.

Общие мысли:

Не совсем понятно 10 тысяч — это чистая прибыль или общая сумма инвойсов по которым вы получили деньги?

Есть несколько сценариев ответа и они зависят:

как используется машина для бизнеса? на 100% или нет?

общий оборот за год превышает 20 тысяч или нет

если оборот не превышает 20 тысяч, то убытки от бизнеса перейдут на следующий год ( при допущении, что машина используется на 100% для бизнеса)

если оборот более 20 тысяч, то вполне возможно, что убыток от бизнеса уменьшит ваш налогооблагаемый доход и вам вернут часть налога удержанного работодателем.

Сколько вы налога заплатите судить не берусь из-за недостаточности информации.

Это чистый доход и машина используется на 100 процентов, но как то страшно уходить в такой минус, что практически все налоги, что заплатил работодатель мне вернут. Это опасно? Не хочется попадать на карандаш и подвергаться проверкам, даже если у меня все документы в порядке. Ноги у страха растут из России как вы понимаете, там в минус уходить опасно.

Олег,

Крайне маловероятно, что при убытке от бизнеса 6 тысяч вам вернут все налоги удержанные с зарплаты в 70 тысяч.

Я вам советую обратиться к налоговому агенту для составления отчета, ко мне или кому-нибудь, кто занимается этим профессионально.

Просмотрите Non-commercial losses на сайте Ато, вполне возможно, что они могут относиться к вашей ситуации.

Спасибо большое Елена за Вашу помощь. Сколько будет стоить составление отчета в моей ситуации?

-Если вы не зарегистрированы для gst — то что-то в районе 249-269 долларов.